Polska

Polska

W poniedziałek na rynku krajowym złoty silnie zyskiwał na wartości. W obliczu ostatniej decyzji Rady Polityki Pieniężnej o cięciu stóp procentowych o 0,5% rynek zdaje się zakładać, że potencjał do kolejnego cięcia kosztu pieniądza został wyczerpany. Ponadto w poniedziałek członek RPP Adam Glapiński powiedział, że do końca kadencji RPP, tj. do końca br., nie należy spodziewać się zmiany poziomu stóp procentowych. Złotemu może także sprzyjać fakt, że w poniedziałek Europejski Bank Centralny uruchomił program QE, co może wiązać się także z napływem kapitału do Polski.

Strefa Euro

Poniedziałkowa sesja na rynku walutowym rozpoczęła się i skończyła dość spokojnie. Brak istotniejszych danych sprzyjał lekkiemu odreagowaniu na dolarze. Opublikowany indeks nastrojów Sentix ze Strefy Euro wzrósł w marcu do 18,6 pkt. z 12 pkt. powyżej konsensusu rynkowego na poziomie 15 pkt. W centrum zainteresowania pozostaje spotkanie Eurogrupy, na którym tematem numer jeden będzie kwestia grecka.

W poniedziałek ECB rozpoczął program skupu aktywów w wysokości 60 mld EUR miesięcznie, który potrwa przynajmniej 18 miesięcy. Było to dyskontowane przez rynki kilka miesięcy, a także w ostatnich dniach, zwłaszcza po tym, jak Draghi zaznaczył, że ECB może skupować obligacje z ujemnymi rentownościami (do -0,2%), a także zostawił sobie otwartą furtkę na przedłużenie programu.

Kierownictwo EBC we Frankfurcie nad Menem poinformowało tylko o rozpoczęciu zakupów, nie ujawniając na razie dalszych szczegółów. Od najbliższego tygodnia publikowane mają być cotygodniowe raporty na temat wolumenu nabywanych walorów oraz comiesięczne sprawozdania o ich państwowym pochodzeniu. W założeniu użyte do luzowania ilościowego (ang. quantitative easing QE) pieniądze mają, za pośrednictwem sprzedających obligacje banków, trafić do przedsiębiorców i konsumentów w formie kredytów, co wsparłoby konsumpcję i inwestycje w celu ożywienia osłabionej koniunktury.

EBC będzie walczyć z deflacją po tym, gdy w styczniu i lutym bieżącego roku poziom cen w Strefie Euro był niższy niż rok wcześniej. Ich dalszy spadek zachęcałby konsumentów i firmy do odkładania zakupów na później w oczekiwaniu, że staną się jeszcze tańsze i w ten sposób hamowałby popyt. Jak jednak zaznacza dpa, większość ekonomistów nie widzi niebezpieczeństwa deflacji, wskazując, że spadek cen to efekt drastycznego potanienia ropy naftowej, co stanowi także czynnik napędzający koniunkturę.

Krytycy działań EBC obawiają się, że jego zakupy obligacji doprowadzą do pojawienia się kolejnych, pompowanych tanim pieniądzem, finansowych baniek mydlanych. Ponadto przejmowanie od zadłużonych państw znacznej części ich zobowiązań może je skłaniać do rezygnowania z niezbędnych reform. Wątpliwe jest również, czy EBC zdoła zrealizować planowany wolumen zakupów, gdyż szereg banków deklarowało w ubiegłych tygodniach, że nie zamierza wyzbywać się swych zasobów obligacji.

W poniedziałek nie było to już pretekstem do osłabiania euro, które próbuje odbijać. Rynek nie przejął się też groźbami ze strony Greków. Tamtejszy minister finansów zagroził w niedzielę, że odrzucenie greckich propozycji działań i reform przez europejskich polityków może prowadzić do przeprowadzenia ogólnonarodowego referendum, a wcześniej minister obrony odgrażał się, że Ateny będą odsyłać dalej potencjalną falę uchodźców z krajów arabskich. Grecy mają coraz mniej czasu na konstruktywne dopracowanie programu reform (koniec kwietnia), a emocjonalne wypowiedzi rządu Tsiprasa wskazują tylko na ich słabość. Żadne referendum niczego nie zmieni. Paradoksalnie Grecy może nie chcą zbytnich reform, ale chcą na pewno pozostać w Strefie Euro.

W południe para EURUSD testowała poziom ceny 1,0878 dolara, wobec 1,0849 na zamknięciu tygodnia i wobec 1,1027 w czwartek na zamknięciu. Należy sądzić, że eurodolar po spadku w ostatnich dwóch tygodniach z okolic 1,14 do 1,08 dolara, teraz rozpocznie nową konsolidację w pobliżu tego drugiego poziomu. Mogłaby ona potrwać do zaplanowanego na 18 marca posiedzenia FOMC, podczas którego zostaną opublikowane nowe projekcje makroekonomiczne i stóp procentowych, jak również będzie mieć miejsce konferencja prasowa szefowej Fed Janet Yellen. Posiedzenia to może być kluczowe z punktu widzenia kształtowania się rynkowych oczekiwań odnośnie pierwszej podwyżki stóp procentowych w USA. A więc i kluczowe z punktu widzenia kursu EURUSD.

Stany Zjednoczone

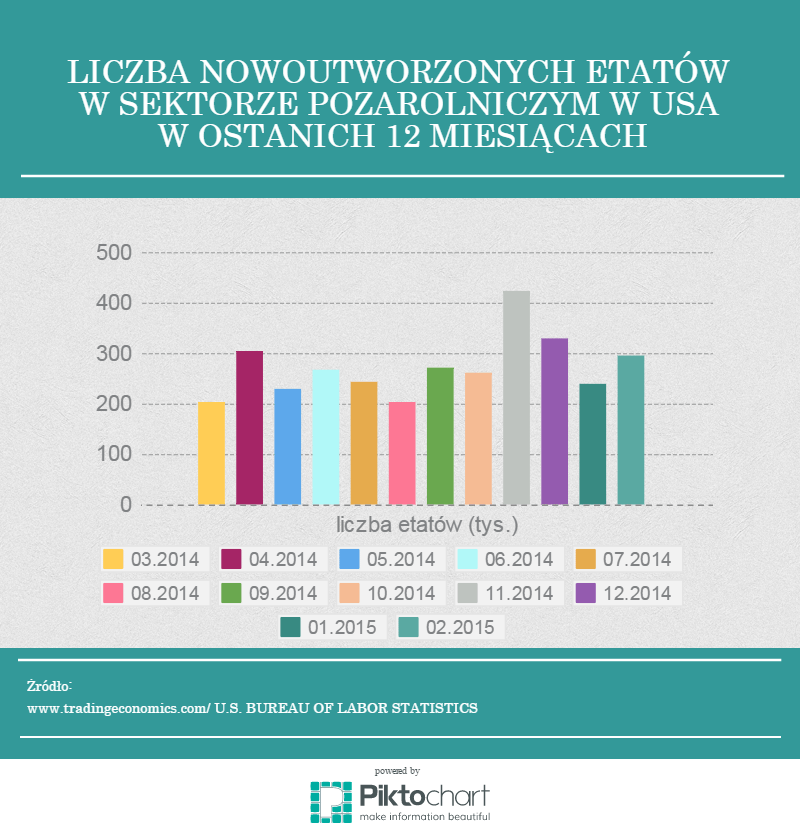

Bardzo dobre piątkowe dane z amerykańskiego rynku pracy, podtrzymują oczekiwania na to, że Rezerwa Federalna jeszcze w czerwcu tego roku zdecyduje się na podwyżkę stóp procentowych. Dane pozytywnie zaskoczyły i być może staną się argumentem dla Fedu za zmianą komunikatu odnośnie cierpliwości w normalizacji polityki pieniężnej już na marcowym posiedzeniu. Stopa bezrobocia spadła w lutym do 5,5% z 5,7% wobec oczekiwanego spadku do 5,6%. Zatrudnienie w sektorze pozarolniczym zwiększyło się o 295 tys. podczas gdy konsensus rynkowy kształtował się na poziomie 240 tys. Nieco słabsze niż prognozowano okazały się publikację dotyczące wzrostu płac. Przeciętne godzinowe zarobki wzrosły o 0,1% w ujęciu miesięcznym, wobec oczekiwanego wzrostu o 0,2% i wzrostu o 0,5% w styczniu. Dynamika wzrostu była zatem niższa niż w poprzednim miesiącu. Waluta amerykańska silnie zyskała na wartości w reakcji na publikacje z USA. Eurodolar zbliżył się w okolice minimów z sierpnia i września 2003 roku. Silnie spadły ceny aktywów wycenianych w dolarze.

Poniżej zestawienie pokazujące miesięczny wzrost etatów w sektorze pozarolniczym w USA w ciągu ostatnich 12 miesięcy.

Informujemy, że treści zaprezentowane w niniejszym serwisie nie stanowią rekomendacji ani porady inwestycyjnej w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 r, (Dz. U. z 2005 r., Nr 206, poz. 1715) w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych ich emitentów lub wystawców. Treści te mają charakter informacyjny i przygotowane zostały z należytą starannością oraz w oparciu o najlepszą wiedzę ich autorów. Autorzy oraz właściciele niniejszego serwisu nie ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie informacji zawartych w niniejszym serwisie, a w szczególności za wynikłe z nich straty.